【2026年からでも遅くない】新NISAのやさしい始め方を超初心者向けに解説!おすすめ銘柄や手続きの流れも完全ガイド

2026年から新NISAを始めたいんだけど、何も分からないので優しく教えてほしい!

2026年版として、超初心者向けに新NISAの入門知識を分かりやすく解説するね!

「そろそろ新NISAをやってみたいけどもう遅いのかな…?」というあなたへ、この記事で分かりやすくお伝えしますね。

結論、新NISAは2026年からでも決して遅くはありません。

後で詳しく紹介しますが、新NISAは投資できる上限(非課税枠)が年360万円と大幅に拡大し、さらに非課税期間も無期限で運用できるメリットがあります。

なので、長期運用を前提に今から始めておきたいお得な制度です。

新NISAを活用すれば、将来の資産を大きく増やすことが期待できて、老後資金や子どもの教育資金などお金の悩みもぐっと減りますよ。

また新NISAの始め方はとっても簡単で、口座開設して積立設定まで進めば、あとはほったらかしで大丈夫なので、ぜひ最後まで読んで下さい!

\新NISAはSBI証券がおすすめ/

そもそもNISAってなに?

まずはNISAのおさらいを簡単にしていきます。

NISAはNippon Individual Savings Account のことで、少額投資非課税制度とも言われます。

つまり、投資の利益に税金がかからないお得な制度なんですが、これだけだとよく分からないので、そもそも投資の利益に対する税金について簡単にお話ししますね。

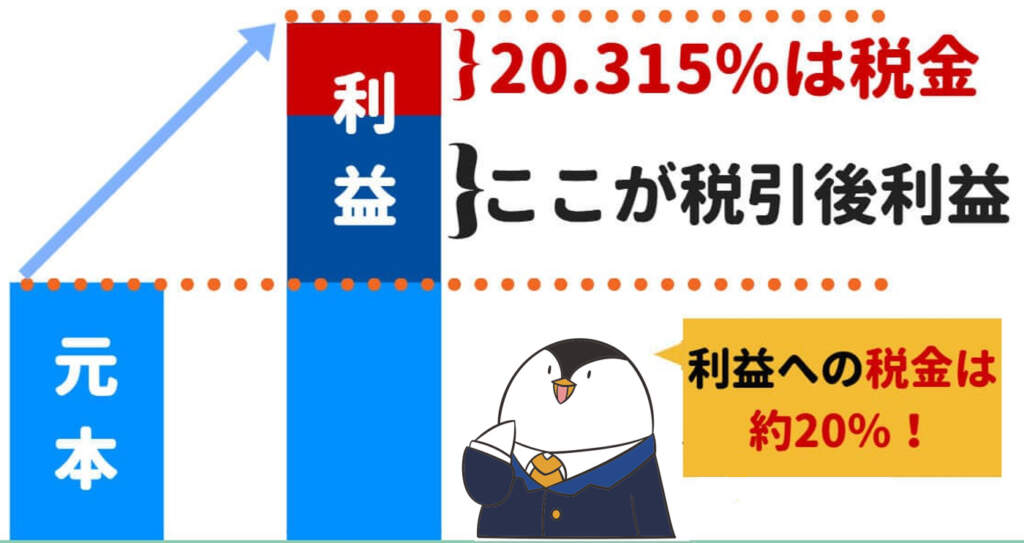

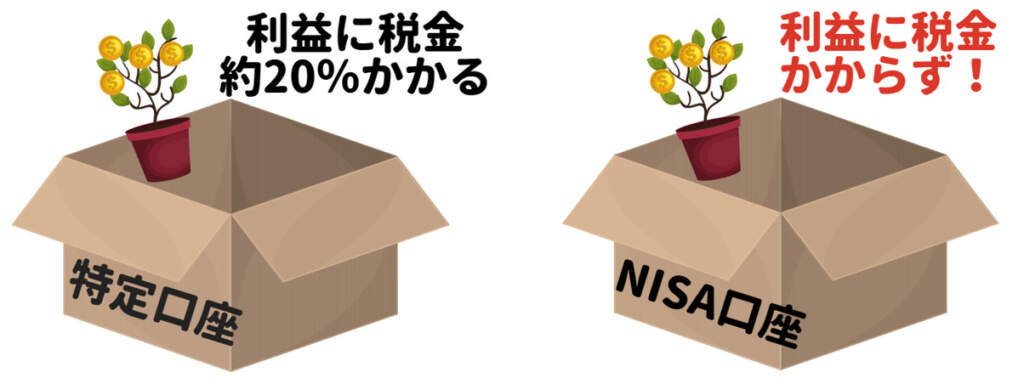

本来、投資の利益には約20%の税金がかかります。

たとえば利益に税金がかかる課税口座で投資をした後に、値上がりにより売却時に利益が出たとします。

すると本来、利益には約20%の税金がかかるため、仮に10万円の利益だと2万円が税金として取られて、手元に残るのは8万円になってしまいます。

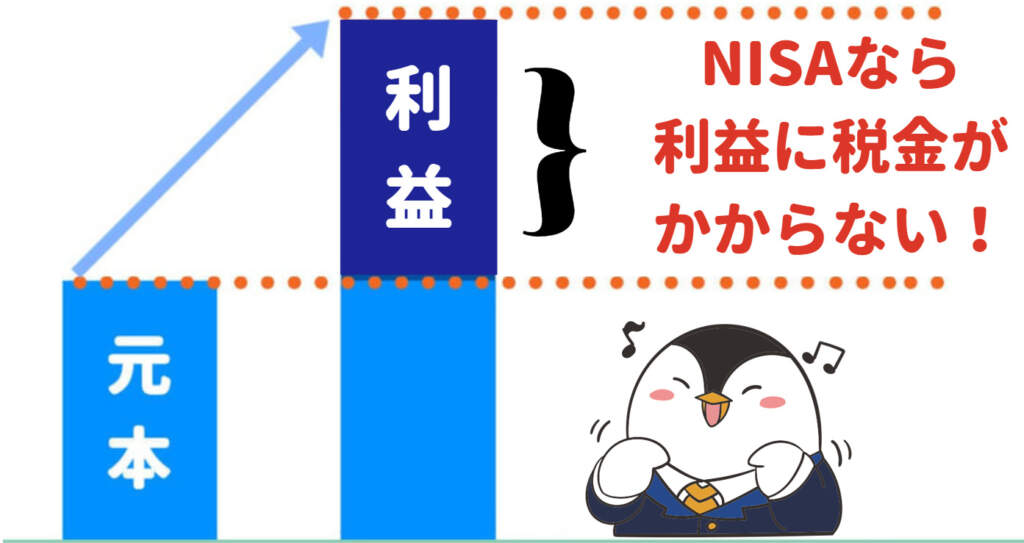

しかしNISA口座で投資すると、利益に税金がかからず、10万円がまるまる受け取れるから優先して使うのがいいんです。

普通の口座だと利益に税金が20%かかるけど、NISA口座なら税金がかからず、利益が全部もらえると思えばいいでしょう。

ここまでお話しした内容でもうお分かりかと思いますが、NISAは口座(箱)だと思えばOKです。

普通の口座(特定口座)では利益に20%の税金がかかるところ、NISA口座で商品を買って運用すれば、利益に税金がかからないメリットがあります。

NISA自体が投資の商品かと思っていたけど、お得な口座なんだね!

なおNISA制度は以前からあったものの、2024年からは「新NISA」として生まれ変わりました。

それまであった旧NISAは、たとえば「つみたてNISA」は聞いたことがある人もいるでしょう。

ただし、これから投資を始める人は次に紹介する新NISAの内容をおさえておけばOKです。

新NISAのメリットは2つある

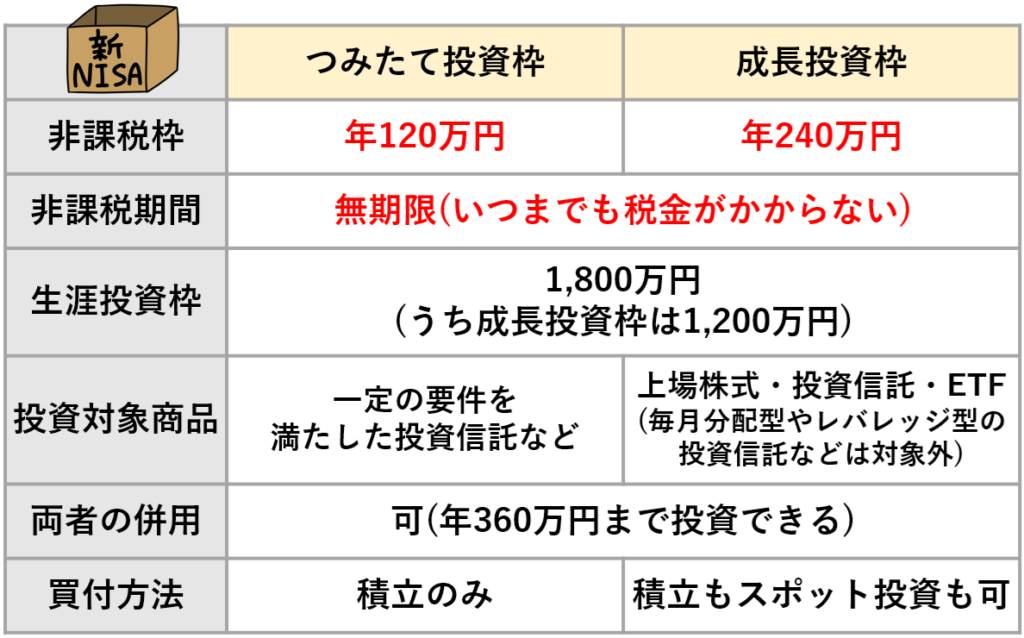

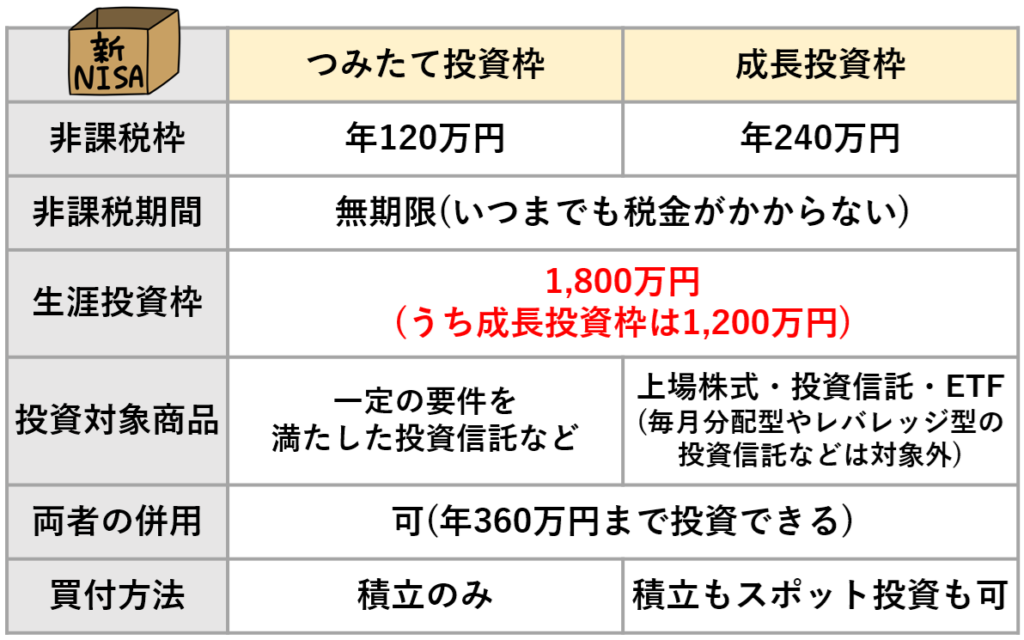

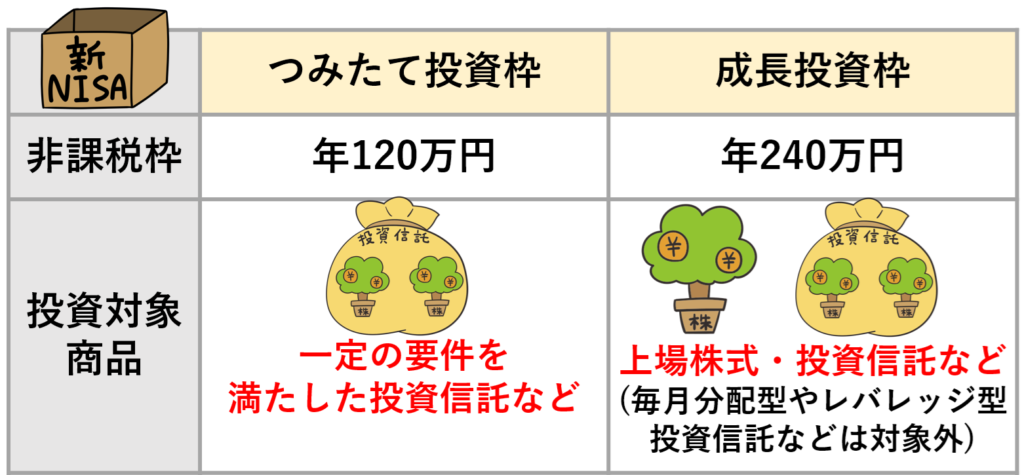

新NISAには「つみたて投資枠」と「成長投資枠」という2つの枠があります。

ここでいう枠は、新NISA口座の中でさらに2つに分かれている小さな箱のイメージです。

対象年齢はどちらも18歳以上なので、大学生からでも始められます。

今回はとりあえず抑えておきたい新NISAのメリットを2つお伝えしますね。

①年間の非課税枠が最大360万と大きい

まずメリットの1つ目は年間で投資できる金額が大きい点ですが、これを非課税枠と言います。

非課税枠は、NISA口座において1月1日から12月31日までの1年間で投資できる上限額のことです。

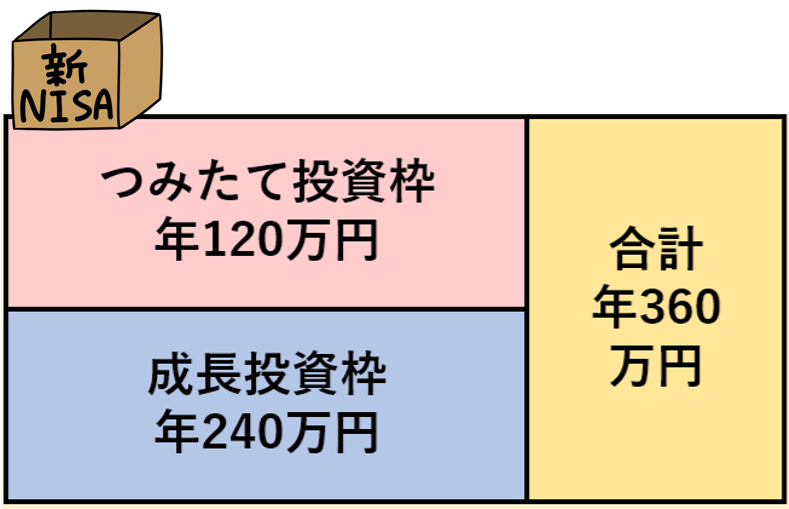

つみたて投資枠は年120万円、成長投資枠は年240万円で、さらに両者の併用も可能です。

仮につみたて投資枠と成長投資枠を併用すると、最大で年360万円まで投資が可能です。

ちなみに、つみたて投資枠と成長投資枠で少し特徴の違いはあるんですが、初心者は年120万円、つまり月10万円まで積立が可能な「つみたて投資枠」だけ、とりあえず利用すればOKです。

非課税枠のイメージを持ってもらうために、僕と父の新NISAの運用実績(2025年12月末時点)をお見せします。

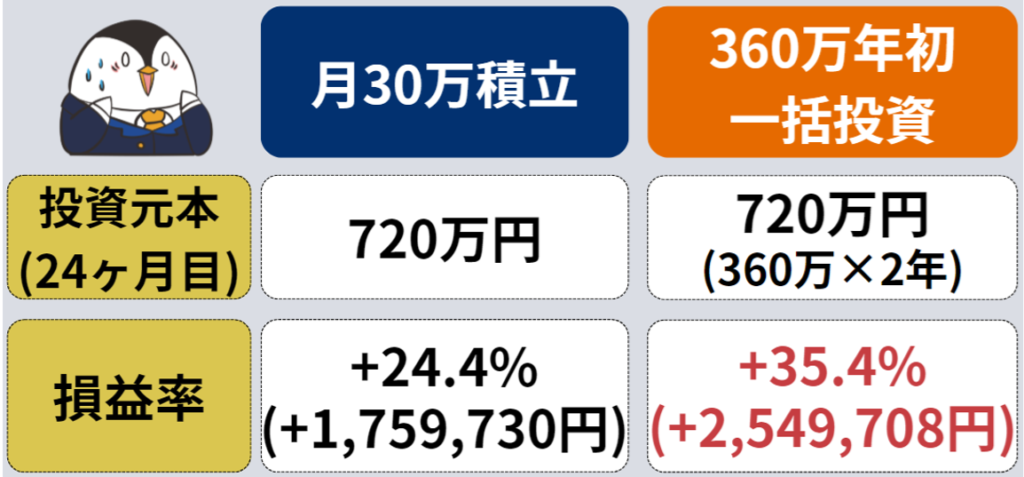

僕はSBI証券で「eMAXIS Slim 米国株式(S&P500)」に月30万円の満額積立を行っています。

月30万円の積立なので、つみたて投資枠で月10万円、成長投資枠で月20万円です。

新NISAがスタートした2024年1月から積立を始めて、画像は2025年の12月末時点なので運用24ヶ月目。

投資元本720万円に対して、今は+24.4%の約175万の含み益!

ただ自分の父は年初一括投資をしており、最近は相場が好調なのでなんと+35.4%の約254万の含み益と絶好調ですね。

この利益がまるまる非課税で受け取れるんだよね!?

新NISAってお得すぎるぞ!

これがもし月30万円ではなく月3万円の積立なら、含み益は1/10で17万ほどの計算になります。

つまり、非課税枠が大きい方が利益も大きくなっていくイメージが分かると思います。

ただし積立額は無理のない範囲で考えるのが大事だけど、いずれにしろ非課税枠が年360万円と大きいのが新NISAの大きなメリットだね。

②非課税期間が無期限に

非課税期間…?難しい話は勘弁してくれ~

そこまで難しくはないから、↑のイラストを見ながら説明するね!

NISAの非課税期間は、上記のように横軸で見ると理解が速いです。

分かりやすく説明する為に旧NISAにおけるつみたてNISAだと、非課税期間は最長20年でした。

なのでつみたてNISAで2023年に積立した分は、2042年に非課税期間が終了します。

しかし現在利用できる新NISA口座で投資する分は非課税期間が無期限になるため、今後はいつまでも非課税で運用ができるようになります。

非課税期間が無期限になるってそんなにすごいの?

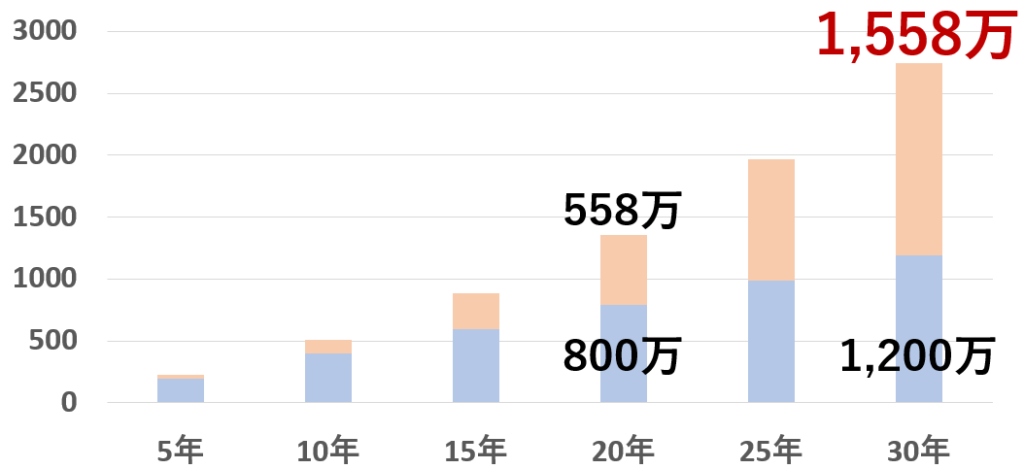

そう言うと思ったから、↓の棒グラフを見てね!

たとえば年間40万円を20年間、毎年積立して、年利5%と仮定すると20年目には元本800万に対し、約558万円の利益になります。

ただ非課税期間の無期限化によって、運用期間をさらに伸ばして、30年間同じように積立を続けると、30年後には元本1,200万に対して約1,558万の利益になります。

1,500万もの利益だと約20%で300万は税金として取られるところ、非課税期間が無期限になる事で、税金がかからずまるまる受け取る事ができるので驚きですね。

なので最近は、新NISAを活用して子どもの大学資金や自分の老後資金など、将来への準備に利用する人が多いです。

30年後に1,500万の利益…しかも税金がかからないなんてたしかにすごいぞ!

非課税期間が無期限のメリットを最大限活かすには長期運用が前提になるので、新NISAはとにかく早く始める事が大事なんだね!

新NISAの生涯投資枠も知っておこう

生涯投資枠は、さっきの非課税枠と何が違うの?

非課税枠は毎年リセットされるけど、生涯投資枠は毎年積み上がっていくよ!

新NISAのメリットが分かったところで、少し注意が必要な「生涯投資枠」についても正しく知っておきましょう。

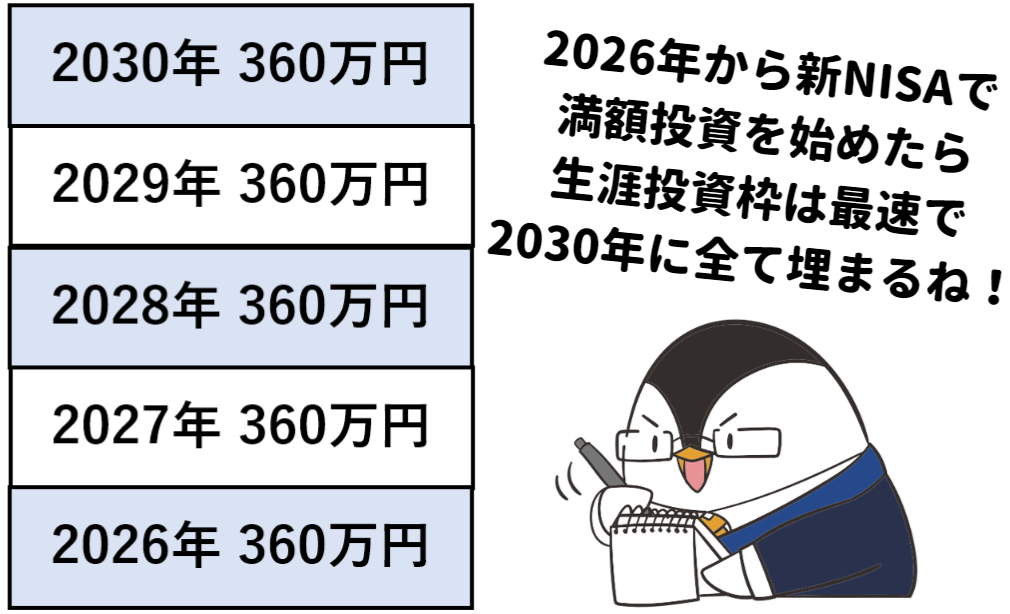

生涯投資枠はその名の通り、新NISAで一生を通じて投資できる上限で、1800万と決まっています。

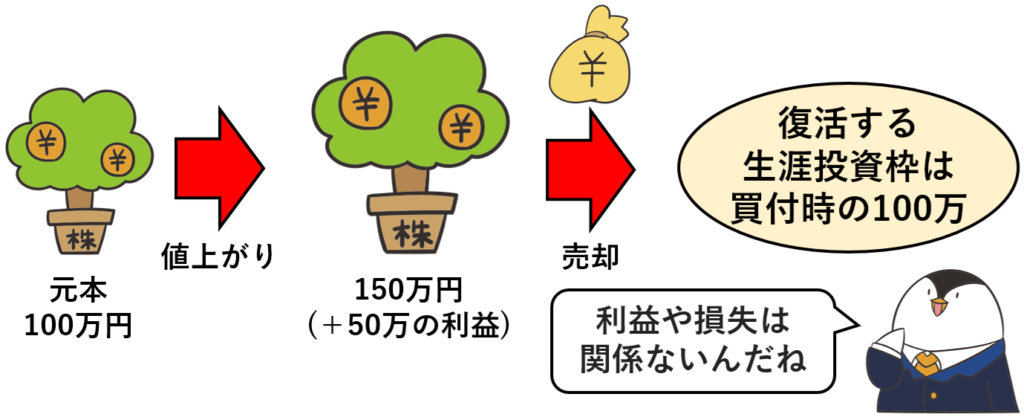

よく勘違いされますが生涯投資枠は、元本+利益ではなく元本のみで計算される枠だと思って下さい。

そもそもなんで生涯投資枠なんて設定されたの?

新NISAは非課税枠が大きくなった事で、高所得者への過度な優遇とならないように設定されたみたいだね

生涯投資枠は毎年リセットされる非課税枠とは違い、毎年積み上がっていくイメージです。

最速で埋めるなら、つみたて投資枠で年120万円、成長投資枠で年240万円、合計で年360万円を5年続ければ上限に達します。

その後は放置して運用することも可能です。

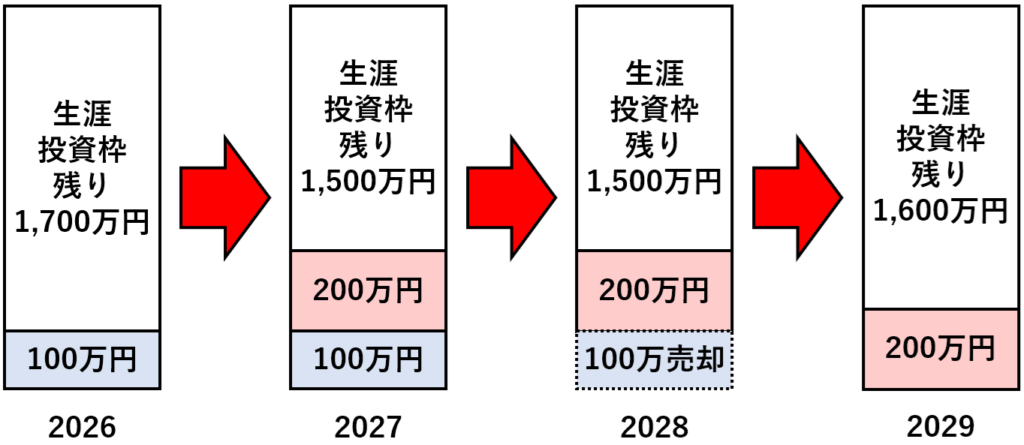

さらに生涯投資枠は、ただ積み上がるだけでなく、売却したら翌年に空き枠が復活します。

仮に新NISA口座で保有している商品を売却した場合、売却した商品を買い付けた時の金額(買付残高)の分だけ、売却した翌年に生涯投資枠が復活します。

ただし注意点として、復活するのは買付時の金額なので、元本100万円と利益50万円の計150万円を売却しても、復活する枠は買付時の100万円のみ。利益や損失は関係ありません。

仮に2026年に100万円、2027年に200万円を投資したら、生涯投資枠の残りは1500万円となりますが、2028年に100万円を売却したら、その枠は翌年に復活するので、2029年の生涯投資枠は1600万円となります。

少し難しい話になりましたが、初心者の方で仮に月3万円(年36万円)の積立なら、生涯投資枠が埋まるのは50年後なので、そこまで積立額が大きくなければ、生涯投資枠はあまり気にしなくてもいいでしょう。

いったんここまでのまとめをしておくね↓

【ここまでのまとめ】

- 新NISA口座は投資の利益に税金がかからないお得な口座のため、優先して使うのがいい

- 新NISAの主なメリットは2つで、非課税枠が最大年360万と大きいこと、そして非課税期間が無期限でいつまでも税金がかからないこと

- これを活かして新NISAは、子どもの大学資金や自分の老後資金など将来への準備に使いたい

新NISAで選ぶ商品は何がいい?

新NISA口座は、つみたて投資枠と成長投資枠で選べる商品が異なるね!

おさらいとして、新NISA口座はつみたて投資枠と成長投資枠がそれぞれあり、両者の併用も可能です。

つみたて投資枠の非課税枠は年120万、選べる商品は低コストなど一定の条件を満たした投資信託等に限定されています。

投資信託は後で説明しますが、様々な株式などが袋詰めになった商品だと思ってください。

一方の成長投資枠の非課税枠は年240万、選べる商品はトヨタ自動車のような上場株式や、数千本もの投資信託など幅広い商品が対象となっています。

つまり、トヨタ自動車などの上場株式は成長投資枠でしか選べません。

ふむふむ…で、結局は何を選べばいいのか教えてくれ~!

そう言うと思ったから、ひとまずは全世界株式か米国株式の投資信託を知っておこう!

新NISAは全世界株式か米国株式の投資信託が人気

そもそも投資信託って何なのさ…?

様々な株式などが袋詰めになっている商品だと思ってね!

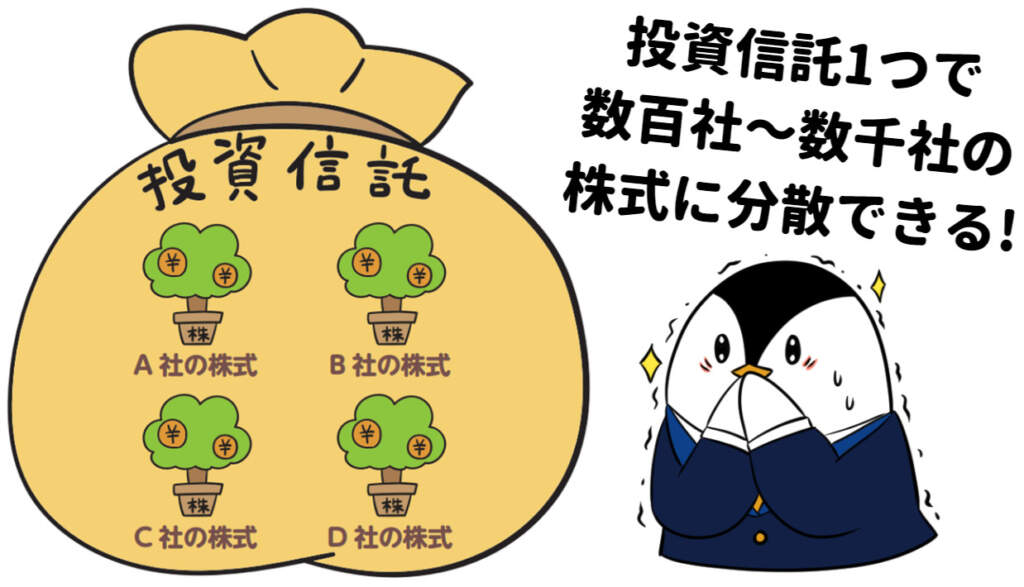

新NISAの対象商品が分かったところで、結局何に投資すればいいのかというのが皆さんの悩みだと思いますが、投資する商品は基本「投資信託」を選べばOKです。

投資信託と聞くと難しく感じるかもしれませんが、全然そんなことはありません。

投資信託は上記の袋のようなイメージで、A社・B社・C社・D社の株式など、様々な株式などが袋詰めになっている金融商品です。

これ1つで数百社あるいは数千社の株式に分散投資ができるのがメリットですね。

投資においては分散投資が大事とよく言われますが、投資信託はその分散投資を手軽にやってくれるんです。

個別の株式に投資しようと思っても、各銘柄ごとに企業研究をしないといけないので手間もかかってしまいますが、投資信託ならまとめて投資する形になるため、銘柄選びの手間もほぼかかりません。

それは助かるな!投資する会社をアレコレ探すのって正直面倒だな~と思ってたもん

さらに投資信託は金融機関によっては100円からでも買えるので、小額から始めたい人にも向いてます。

なので、サラリーマンや主婦など忙しくて投資に時間が避けない人や、まとまったお金がない人に投資信託はぴったりと言えるでしょう。

投資信託は僕もメインの投資先にしていて、プロの投資家にも選ばれているね!

その上で、新NISAで選びたい商品をズバリお伝えします。

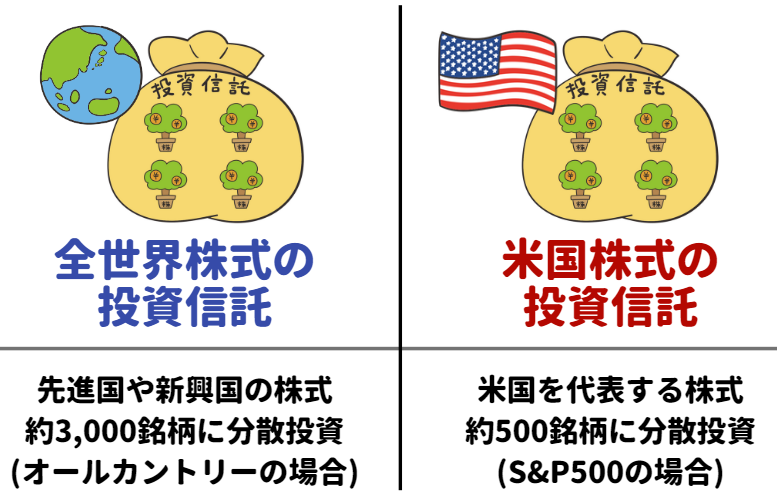

つみたて投資枠でも成長投資枠でも、選ぶ銘柄は同じで、人気なのは「全世界株式」もしくは「米国株式」の投資信託です。

全世界株式の投資信託は、先進国や新興国の株式 約3,000銘柄に分散投資。

米国株式の投資信託は、米国を代表する株式 約500銘柄に分散投資をします。

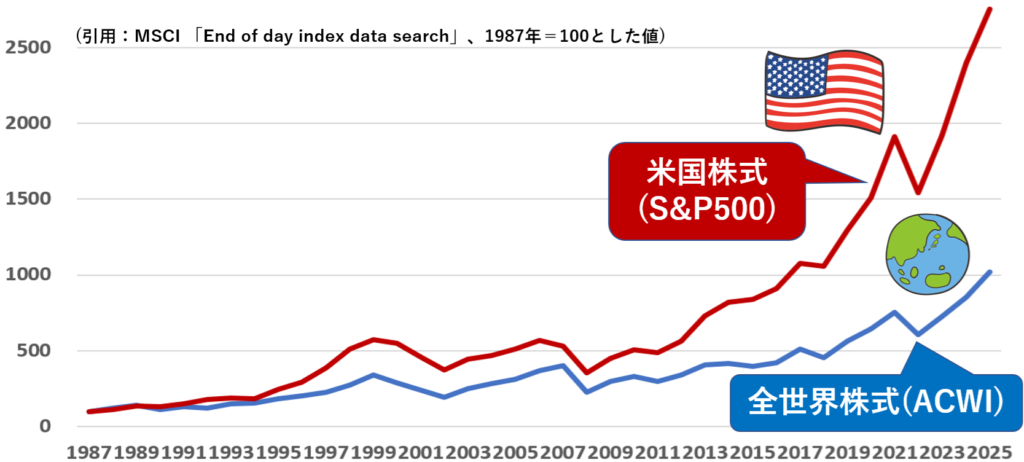

全世界株式と米国株式の投資信託が人気の理由として以下のチャートを見て下さい↓

なんじゃこりゃ~!どっちも右肩上がりが続いているね!

全世界株式や米国株式の投資信託は、資産運用における王道とも言われているよ!

上記はオールカントリー(全世界株式)とS&P500(米国株式)における、過去30年のチャートです。

全世界株式も米国株式も、短期間では上がったり下がったりを繰り返していますが、長い目で見て右肩上がりが続いている事が分かります。

投資はシンプルに長期で上昇が続いているものを選ぶ事が大事なので、全世界株式や米国株式の投資信託は資産運用における王道とも言われています。

特に新NISAは、非課税期間が無期限になるという大きなメリットがあるので、長い間、上昇が続いている銘柄との相性が良いと言えるでしょう。

というか米国株式の方がはるかに上がってるから、米国株式だけで良いんじゃ…?

この期間ではたしかにそうなんだけど、今後も米国株式がずっと好調とは限らないんだ

全世界株式と米国株式の投資信託、どちらがいいかはよく議論になりますが、結局は未来の話になるので答えは誰にもわかりません。

近年でいうと、たしかに米国株式の方が好調ですが、たとえばITバブル崩壊があった2000年代は米国株式も低迷が続き、新興国株式の方がパフォーマンスが良かった時期もありました。

そのため、シンプルな考えとしては、米国の今後の成長に期待が持てると思うなら米国株式。

将来的にどこの国が伸びていくか分からないと思うなら、あえて特定の国を選ばず幅広く分散する全世界株式を選ぶのがベターでしょう。

よ~しこれで僕も億万長者だ!

100万円投資したら、明日には1億円くらいになってるかな?

いや、すぐにものすごく増えるということはないよ。

だいたい年5%くらいの利回りを見ておけばいいから、100万円投資したら来年に105万円のイメージだね

全世界株式と米国株式は、約30年間の平均利回りとしては年6~10%程度のプラスでした。

ただ近年の株式市場は比較的好調だったので、今後は年5%程度の平均利回りを見ておくのがいいでしょう。

そのため、すぐに劇的にお金が増えるというわけではないですが、じっくり気長に運用を続けておけば、将来大きく増やすことが期待できますね。

全世界株式と米国株式のおすすめ銘柄は?

そうしたら全世界株式と米国株式の具体的な商品名も教えてもらっていいかな?

大人気のeMAXIS Slimシリーズを知っておけばOKだよ!

コストが安く人気の投資信託として、eMAXIS Slimシリーズと呼ばれるインデックスファンドを知っておきましょう。

特にeMAXIS Slim全世界株式(オールカントリー)と、eMAXIS Slim米国株式(S&P500)が大人気なので、各銘柄については詳しく紹介していきますね。

eMAXIS Slimシリーズであれば、新NISA口座のつみたて投資枠でも成長投資枠でも選択できるので、シンプルに運用できます。

eMAXIS Slim全世界株式(オールカントリー)の紹介

「オルカン」の愛称で知られて、投資歴が長い人たちからも人気が高いね!

分散投資の観点から、王道中の王道と言われる全世界株式では、こちらのeMAXIS Slim全世界株式(オールカントリー)が必ずと言っていいほど出てきます。

投資家の間でも大人気の「オルカン」と呼ばれる商品で、年間の保有コスト(信託報酬)が年0.1%程度と破格の安さです。

仮に1万円投資しても、年間で10円程度のコストしかかかりません。

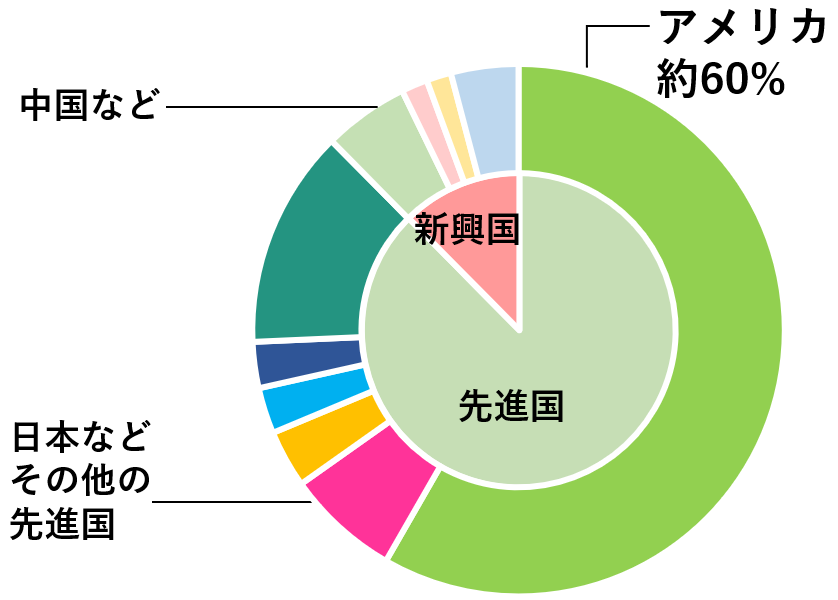

eMAXIS Slim全世界株式(オールカントリー)の中身を見てみると、先進国、新興国の株式 約3,000銘柄に幅広く分散投資がされています。

ただ一番割合が大きい国を見ると、アメリカがダントツな事が分かります。

現状、全世界株式の中身の約60%と、半分以上は米国株が占めているので、やはりそれでけ世界的に見ても、米国株の規模が大きいと言えるでしょう。

ただしこの比率は、その時代ごとの各国の株式市場の規模に合わせて自動で調整(リバランス)してくれるので、安心して長く運用を続けられる点も魅力的です。

ただオルカンが歴史的に上昇してきたのは分かるけど、今後も続くのかな…?

世界全体で見ると2100年頃までは人口が増え続けると言われているから、経済の成長や株価の上昇が期待できるね。

「限りなく全体に分散投資する」という意味でも、オルカンは新NISAで選ぶ銘柄の王道とも言えるよ!

eMAXIS Slim米国株式(S&P500)の紹介

僕も新NISAではこの銘柄を選んでいるよ!

うお~!アメリカについていきます~!!

eMAXIS Slim米国株式(S&P500)は、米国の大企業500社の株価指数であるS&P500に連動する投資信託です。

年間の保有コスト(信託報酬)が年0.1%を切っているので、こちらも驚きの低コストな事が分かります。

eMAXIS Slim米国株式(S&P500)の上位銘柄を見てみると、GoogleやAmazon、Appleなどのハイテク株が占めています。

たとえばAppleの比率が5%として、仮に1,000円投資したら、そのうち50円はAppleの株を買うイメージとなります。

こうやって見ると、投資信託がたしかに、様々な株式などが袋詰めになっている商品である事が分かりますね。

今を時めくハイテク株は近年、大幅に上昇を続けてきましたが、それこそが米国株の人気の理由であると言えます。

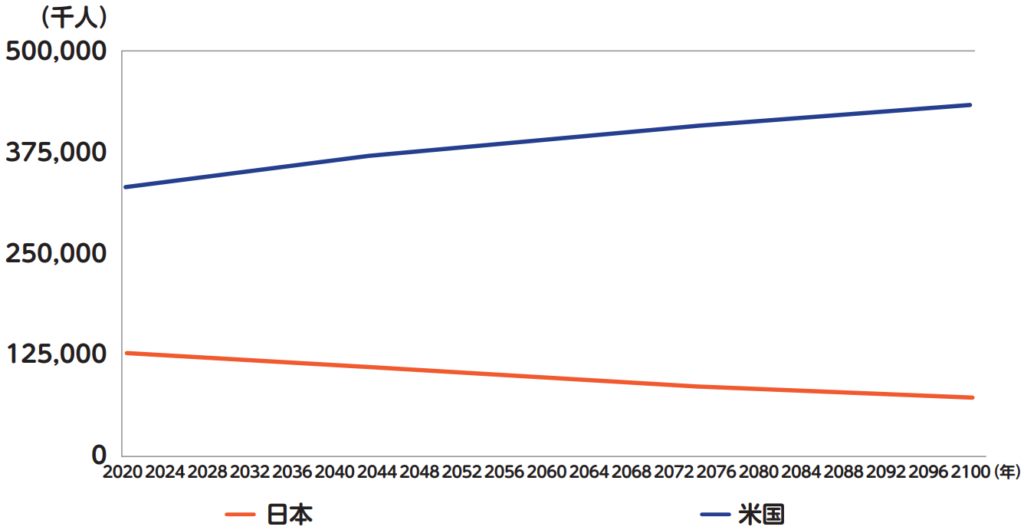

また上記は国連のデータを基にした米国と日本の人口推移予想ですが、青色の線である米国はなんと、2100年まで人口が増える見込みになっています。

一方の赤色の線である日本は、右肩下がりにどんどん人口が減っていくと予想されています。

米国の人口が増える大きな理由は、移民の受け入れで、過去にも毎年約100万人程度の移民を受け入れています。

人口が増えれば国内の経済活動は活発になって、若い労働力も確保できるから、国の成長に繋がっていきます。

そのため米国が投資対象として人気が高い背景には、移民の受け入れによる人口増加も大きな要因としてあるんです。

これからも人口が増え続けるなんて…アメリカ凄すぎる!

ただ全世界株式や米国株式でどうしても迷うなら、両方とも積立しておく形でもOKだよ!

投資信託は月100円から積立できるから、気軽に始めよう

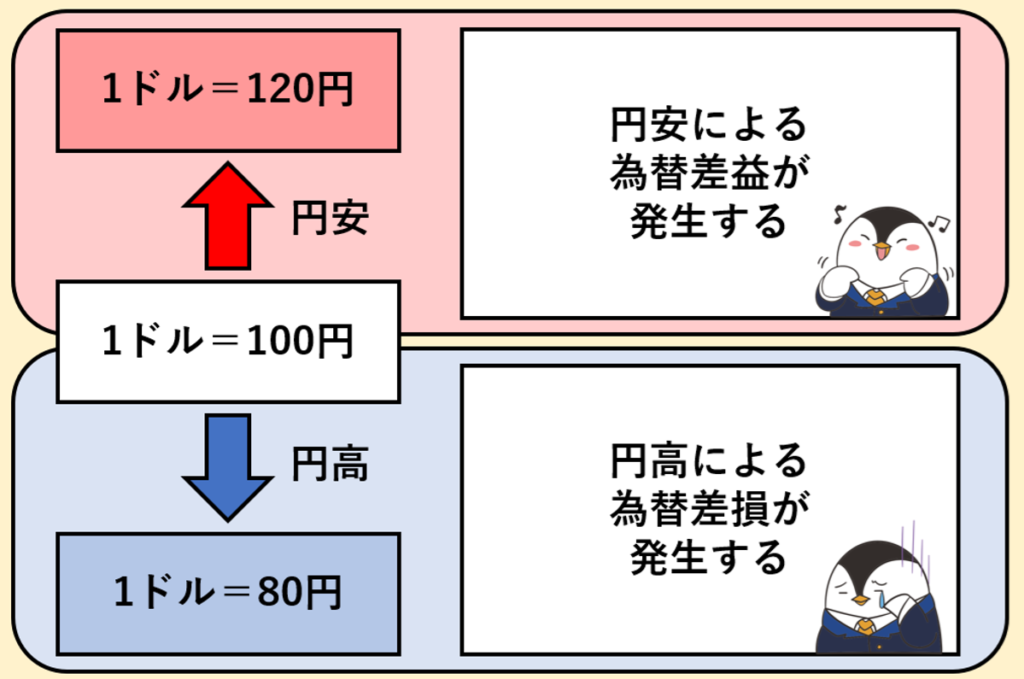

全世界株式と米国株式で大事な為替リスクとは?

円安と円高っていつもごっちゃになるんだよな~

「円の価値がどうなったか」で見ると一発で分かるよ!

オルカンやS&P500のような外貨建て資産に投資するなら「為替リスク」についても知っておきましょう。

たとえば円安と円高は混乱する人も多いですが、「円の価値がどうなったか」と考えると理解しやすいです。

1ドル=100円だった為替レートが120円に変動したら、1ドルを両替するのに120円払わないといけなくなり、円の価値が安くなったので円安。

反対に80円になったら、今度は80円で済むようになり、円の価値が高くなったので円高です。

最近は1ドル=150円とかになってたから、1ドル両替するのに150円も必要になった→円の価値が安くなったので円安だね!

その上で1ドル=100円で両替した後、円安で120円になったら円に戻すと20円の利益。

反対に円高で80円になったら20円の損失になります。

つまり円安は為替による利益になり、円高は為替による損失要因となるんだね!

最近は歴史的な円安で物価上昇が問題になっていますが、通貨分散をしておくことで円安時も利益が出るので、オルカンやS&P500への投資で通貨分散をしておくのが重要です。

ただし今だと怖いのは、円安で投資した後に円高に傾くと、為替の損失が発生することでしょう。

最近は1ドル=150円など歴史的な円安が続いていますが、ここから1ドル=120円などの円高が進むと、それだけ為替差損が発生します。

ただし新NISAで長期投資を前提とするなら、為替リスクはそこまで心配しなくてもいいでしょう。

なぜなら長い目で見て株価は右肩上がりが続いているからで、過去35年間で全世界株式は約8倍、米国株式は約24倍にも上昇しました。

つまり投資した時より円高になって為替で多少損しても、長期運用による株価上昇の方が期待できるはずです。

だから足元の為替相場はあまり気にしすぎず、思い立ったタイミングで新NISAを始めて、あとはじっくり気長に運用していけばOKでしょう。

いったんここまでのまとめをしておくね↓

【ここまでのまとめ】

- 新NISAで選ぶ銘柄は基本、つみたて投資枠でも成長投資枠でも、全世界株式もしくは米国株式の投資信託でOK

- 王道は「eMAXIS Slim 全世界株式(オールカントリー)」が低コストで大人気

- もしくは米国の成長に期待するなら「eMAXIS Slim 米国株式(S&P500)」を選ぶのもアリ

- オルカンもS&P500も為替リスクがあるが、長期運用なら足元の為替相場はあまり気にしなくてOK

新NISAを実際に始めてみよう

よ~し、僕も新NISAをやってみるぞ~!

始め方は思ったより簡単だから安心してね!

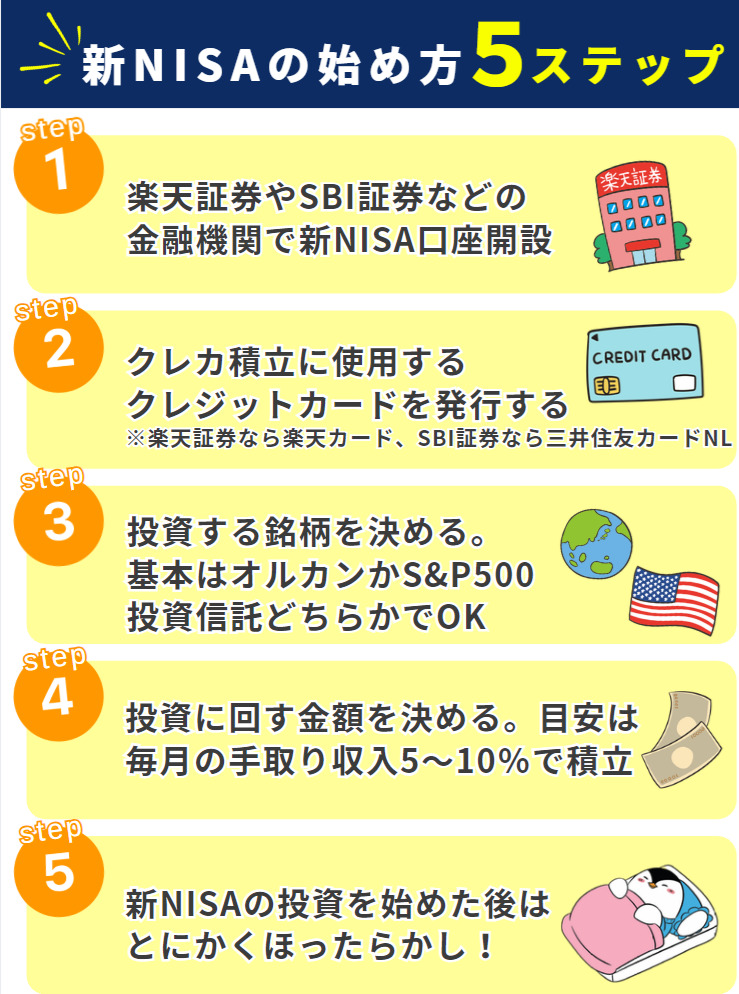

新NISAは上記の5つの手順ですぐにスタートできます。

事前にスマホとマイナンバーカードを用意して下さい、それでは手順を順番に見ていきますね。

①金融機関で新NISAの口座開設

前提として、NISA口座はいろんな銀行や証券会社で開設できますが、同じ年に複数の金融機関で開設することはできません。

また、つみたて投資枠と成長投資枠で別々の金融機関を利用することもできず、1つの金融機関しか選択できません。

そのうえでおすすめは、SBI証券や楽天証券などのネット証券です。

eMAXIS Slimなどの低コストファンドが選べて、後ほど紹介するクレカ積立のポイント還元も狙えます。

ただし、普段利用している近くの銀行や証券会社で新NISAを始めるのも、実店舗がある金融機関なら対面で口座開設や買付注文の手続きをサポートしてもらえるメリットがあります。

なので自分1人で手続きを行うのが不安だという人にはアリでしょう。

ただし、近くの銀行や証券会社で新NISAをやるなら、商品の信託報酬は必ずチェックしてね!

目安として信託報酬 年0.5%以下のファンドを選ぶようにしよう

なお、これから新NISAの口座開設をする方は、以下の記事で僕も利用しているSBI証券の口座開設から初期設定の手順を画像付きで解説しています↓

楽天カードを既に持っている人なら、楽天証券で開設しましょう↓

口座開設はスムーズにいけば5分くらいで終わるので、さっとやっておこう!

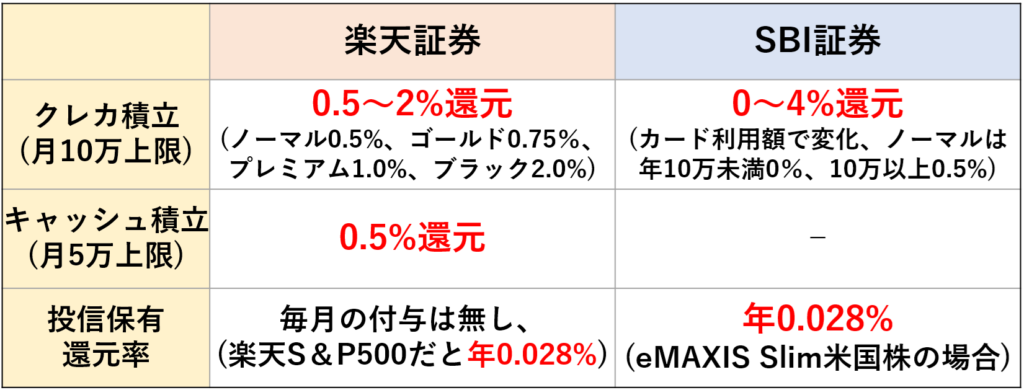

②クレカ積立に使うクレジットカードの発行

SBI証券や楽天証券はクレジットカードで投資信託の積立ができ、ポイント還元もあるので最近はかなり人気です。

SBI証券は三井住友カードのナンバーレスやOlive、楽天証券は楽天カードがあれば投資信託の積立に使えます。

一度クレカ積立を設定すれば毎月自動で決済されるので、大変ラクです。

クレカ積立は今だと楽天証券の方がいいね!

ノーマルの楽天カードでも無条件で0.5%還元だよ

参考までに上記は2026年時点で両者のポイント還元を比較した表です。

月10万円が上限のクレカ積立は、楽天証券はカードの種類で還元率が変わり、ノーマルで0.5%、ゴールドで0.75%、プレミアムで1%。

SBI証券もカードの種類で還元率が変わりますが、さらにカードの利用額で変わるのでややこしいため、楽天証券の方が分かりやすいですね。

もらえるポイントのイメージとしては、月10万円積み立てて0.5%還元なら毎月500ポイントがもらえます。

資産運用の延長で毎月500Pは嬉しいな、年間で6,000Pか!

また楽天証券はクレカ積立だけでなく、電子マネーの楽天キャッシュを使った積立も可能で、月5万円が上限で還元率は0.5%。

あとは投資信託を保有することでポイントがもらえる還元もあって、SBI証券でeMAXIS Slim 米国株式の残高が100万円なら、100万円×0.028%=280ポイントがもらえます。

ただし、こういったポイント還元はこれまで色々変わってきて、今後も定期的に変わると思うので、あくまでおまけ程度に考えましょう。

SBI証券で使える三井住友カードNLの申込方法は以下の記事で解説してます↓

③投資する銘柄を決める

投資する銘柄は先ほど話したようにシンプルでOK、投資信託のみを選ぶようにしましょう。

楽天証券やSBI証券ならeMAXIS Slimシリーズで間違いないですね。

その上で基本的には全世界株式が無難ですが、米国の成長性に期待するならS&P500も検討しましょう。

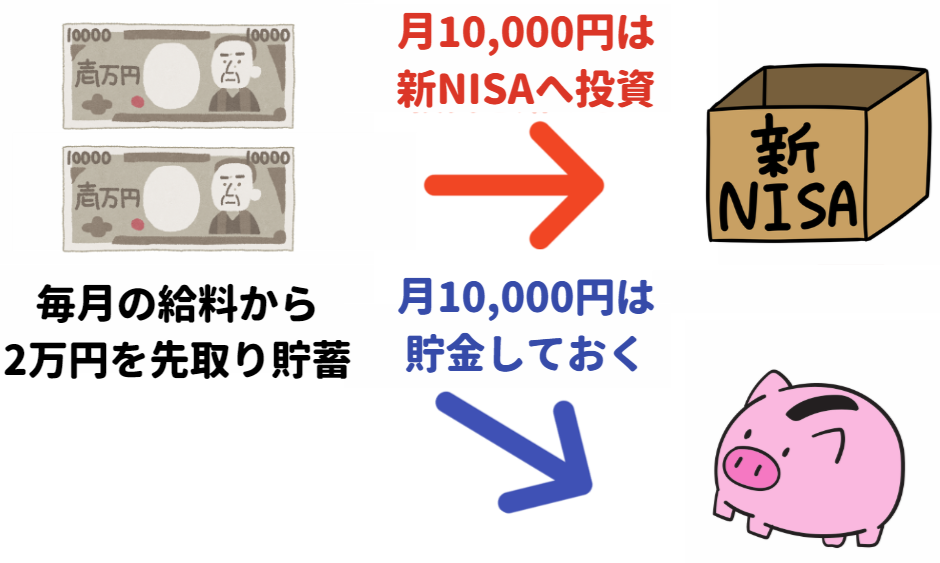

④投資に回す金額を決める

この投資額の話はとても重要なのでちゃんと知っておきましょう。

というのも給料が入った分だけ使ってしまい、なかなか貯金が思うようにできない社会人は本当に多いので、先取りが大事です。

仮に給与口座に20万円入ったら、その10%の2万円を先取りで貯金して、残りの90%でやりくりするイメージです。

その2万円を新NISAで投資するか、もしくは半分の1万円を投資するかを考えておけば、無理なく投資を続けていけるでしょう。

またクレカ積立なら自動で毎月積立ができるのでおすすめです。

いずれにしろ、新NISAの積立額はまずは手取り収入の5%〜10%で始めてみよう!

その上で余裕がある人は積立額を増やしてもOKだよ

手取り月20万なら毎月1~2万のイメージだね、これなら続けられそう!

⑤新NISAを始めた後はほったらかしにしておこう

これはいわゆる「気絶投資」の考え方で、投資していることを忘れているくらいで運用を続けていれば、長期で利益は期待できます。

証券会社のIDやパスワードを普段見ない紙に書いて保管して、気軽にログインできないようにしておくのもいいでしょう。

なぜ気絶投資が大事なのかというと、人の感情は投資を続ける上で妨げになることが多いからです。

突然の暴落に直面して含み損を抱えると不安になりますよね。

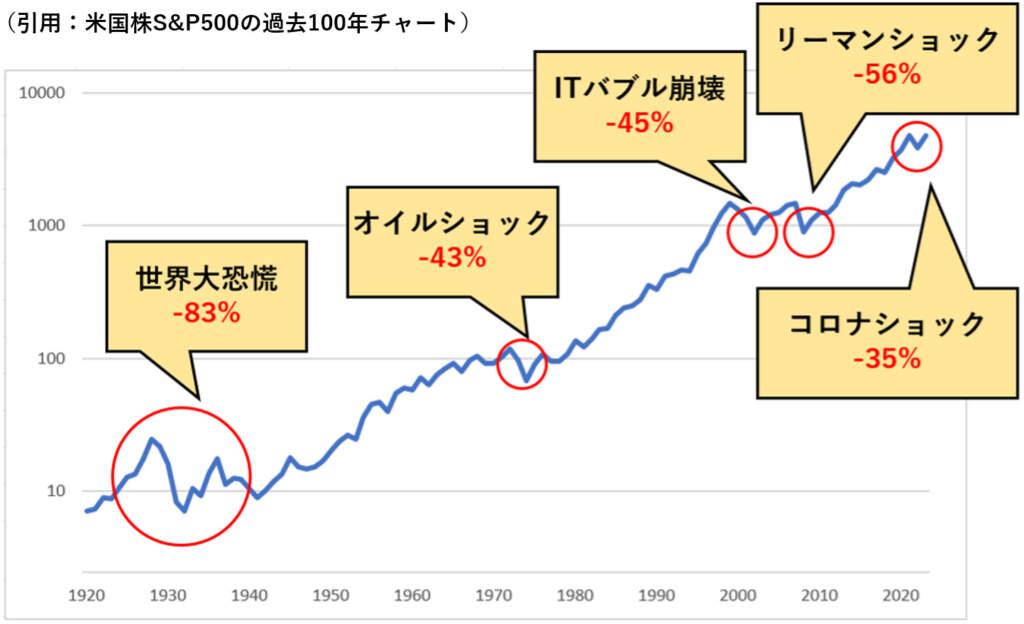

ただ米国株式の過去100年のチャートを振り返ると何度も暴落が起きましたが、その度に回復して過去最高値を更新し続けてきました。

2008年のリーマンショックでは全世界株式や米国株式は約5年ほどで暴落前の水準に戻りましたし、2020年のコロナショックではわずか数か月で回復したことで話題になりました。

このように歴史を振り返ると、いつの時代も暴落はどこかで終わりを迎えてきたので、新NISAにおいても慌てずに運用を続けておくのが大事です。

そうなると、ちょっと利益が出たくらいじゃ売らない方がいいのかな?

そうだね、新NISAは将来の自分や家族に向けたタイムカプセルだと思って、コツコツじっくり育てていこう!

それでも下落が怖いという人は、積立投資のメリットを知っておくといいでしょう。

新NISAのつみたて投資枠では買い付け方法が積立しか選べないので、自然と積立投資になります。

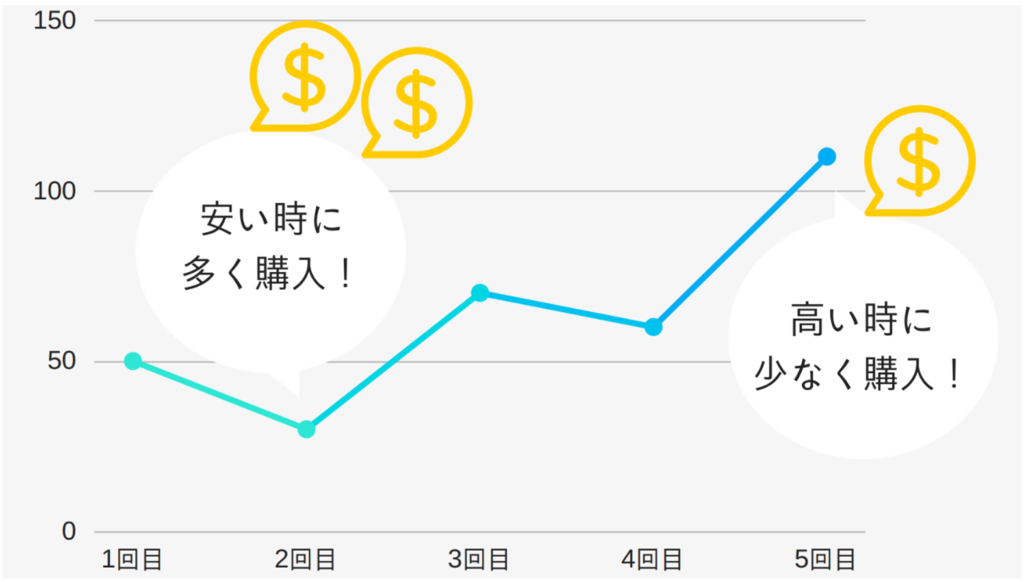

たとえば毎回100円を積立するとして、最初の価格が50円なら2口買えます。

その後、暴落で価格が25円に下がったとしますが、この時も積立を続けていれば、100円で4口買えます。

つまり価格が安くなった分、多くの量を買えるわけです。

このように積立投資を続けていれば、暴落があっても安くたくさん買えるので、将来相場が回復して値上がりした時に大きな利益を生みやすくなります。

精神的にも余裕を持ちやすいので、新NISAを始めるタイミングもいつでも大丈夫ですよ。

新NISAの売り時は?出口戦略の考え方

では最後に、新NISAを始めた後の出口戦略はどうするかお話しします。

将来のために新NISAで積立投資を始めたら、最終的には売却して現金化し、何にお金を使うかという出口戦略を持っておくといいでしょう。

長期運用で資産が増えると、売却するのに抵抗が出てくるので、今のうちから出口戦略をざっくりでも決めておくのがおすすめです。

出口戦略を考える上での前提として、新NISAの資産は一度に全部売ってはいけません。

なぜなら新NISAは非課税期間が無期限なので、できるだけ長く運用して資産を長持ちさせたいからですね。

子どもの大学費用や住宅購入資金、旅行、マイカー資金などで売却することになったら、必要な分だけ都度売って、残りは運用を続けるのがいいでしょう。

仮に新NISA資産が500万円になって、子どもの教育費で100万円必要なら、100万円分だけ売却すればOKだよ!

必要な分だけ都度都度売ればいいのか、簡単だね!

老後が近づいてきた時に現金化するならどうすればいいかも、考え方は簡単です。

新NISAの最終的な出口は、運用を長く続けて60歳や65歳あたりから、定額もしくは定率でコツコツ売って現金化し、老後資金にするイメージでOKです。

新NISAの運用分はコツコツ売って、残った分は運用を続けていれば資産は長持ちしますからね。

投資信託を売却する際は、投信の定期売却サービスを使いましょう。

毎月の受け取り額や何%売却などを事前に設定しておけば、自動で売却してくれる便利なサービスです。

新NISAで投資信託を自動で売却したい時に必須なので、出口で活用しましょう。

僕も新NISAを将来売る時は、投信定期売却サービスを使う予定だよ!

楽天証券やSBI証券なら既に実装されているね

これなら売るタイミングを考えなくていいし、楽でいいね!

【新NISAの始め方まとめ】

- 金融機関で新NISAの口座開設(人気なのは楽天証券やSBI証券)

- クレカ積立に使うクレジットカードの発行

- 投資する銘柄を決める(全世界株式や米国株式の投資信託など)

- 投資に回す金額を決める(月の手取り収入の5%〜10%が目安)

- 新NISAを始めた後はとにかくほったらかしにする

まとめ:2026年から新NISAを始めよう

新NISAはとにかく早く始めて、長く続ける事が大事だよ!

よ~し、僕も新NISAやってみるぞ!!

新NISAは2026年からでも決して遅くはありません。

投資できる上限非課税枠が年360万円と大幅に拡大し、非課税期間も無期限で運用できるメリットがあるので、今から始めておきたい制度です。

新NISAを活用すれば将来資産を大きく増やすことが期待できて、老後資金や子どもの教育資金など、お金の悩みもぐっと減ります。

新NISAの始め方は簡単で、口座開設して積立設定まで進めば、あとはほったらかしで大丈夫なので忙しい人にこそぴったりですよ。

僕も利用しているSBI証券の口座開設はこちらの記事を参考に進めてください↓

楽天カードを既に持っている人なら、楽天証券で開設しましょう↓

↑どちらも実際の画面付きで開設手順を紹介しているから、5~10分もあれば申込は完了するよ!